Биржи облигаций

Эмиссию облигаций осуществляют корпорации, правительство, правительственные агентства, муниципальные органы власти, а также иностранные корпорации и правительства. Облигации торгуются на биржах или внебиржевых рынках. После первичного размещения облигации начинают обращение на вторичном рынке, который включает в себя биржевые и внебиржевые торговые площадки. На вторичном рынке торговля ценными бумагами среди инвесторов осуществляется через посредников (дилеров или маркет-мейкеров).

Некоторые корпоративные облигации котируются на Нью-Йоркской бирже облигаций и Американской бирже облигаций. Котировки этих облигаций можно найти в финансовых газетах. Облигации, обращающиеся на NYSE, торгуются через Автоматизированную облигационную систему (ABS), терминальную систему торгов корпоративными, правительственными облигациями и облигациями правительственных агентств. Система ABS сопоставляет цены, указываемые участниками торгов в их заявках, заключает сделки и сообщает о текущих котировках в режиме реального времени. Многие корпоративные облигации не обращаются на биржах, но торгуются на внебиржевых площадках через трейдеров на рынке облигаций. Правительственные облигации, облигации правительственных агентств и муниципальные облигации также торгуются на внебиржевом рынке.

Торговая активность на вторичном рынке казначейских ценных бумаг поддерживается дилерами. Федеральный резервный банк также является участником этого рынка. Он покупает и продает ценные бумаги Казначейства в рамках реализации его планов операций на открытом рынке.

На вторичном рынке обращаются облигации правительственных агентств, например Федеральной национальной ипотечной ассоциации (FNMA) и Правительственной национальной ипотечной ассоциации (GNMA), а также муниципальные и иностранные облигации. Облигации FNMA и GNMA выпускаются частными или государственными корпорациями и обеспечиваются ипотечными ценными бумагами.

Участниками внебиржевого рынка являются тысячи брокеров-дилеров, которые не собираются в каком-либо конкретном месте, а выполняют свою работу в разных местах по всей стране. Для проведения торговых операций они используют компьютерные сети и телефоны. Эти брокеры-дилеры совершают сделки как для себя за собственный счет, так и по поручениям своих клиентов, в отношении которых они выступают агентами. В последнем случае агент или брокер получает с клиента комиссию за размещение заказа. Брокер-дилер одновременно может выступать либо в качестве брокера и получать комиссионные, дибо в качестве дилера и зарабатывать за счет установления наценок и скидок к цене сделки. Брокеры являются частными лицами или фирмами, которые сводят заявки продавцов и покупателей, но не открывают собственных инвестиционных позиций. Наценка представляет собой увеличение дилером цены актива, являющегося предметом сделки. Это также разница между ценой, взимаемой дилером с покупателя, и ценой, предложенной маркет-мейкером. Скидка представляет собой снижение дилером цены актива — это разница между ценой продажи и ценой, по которой дилер продает ценные бумаги маркет-мейкеру.

Многие брокеры-дилеры специализируются на определенных видах облигаций. В этом случае говорят, что они «делают рынок» соответствующих облигаций.

Вот как это работает в отношении поступающих от частных инвесторов заказов на покупку/продажу.

Индивидуальный инвестор размещает в брокерской компании заказ на покупку определенных облигаций.

Если брокерская компания является маркет-мейкером для требуемых облигаций, она продаст их покупателю. Если брокерская компания не является маркет-мейкером для данных облигаций, она обращается к своим коллегам, специализирующимся на сделках с нужными ценными бумагами.

Большинство облигаций покупаются через брокерские фирмы. Исключение составляют ценные бумаги Казначейства, которые относительно легко купить непосредственно через федеральные резервные банки. Поскольку основная торговля облигациями ведется через брокеров-дилеров, возможность получения сводных котировок по всем сделкам с этими активами отсутствует, что является причиной непрозрачности ценообразования на данном рынке.

Схема торгов большинства бирж является сходной, равно как и состав (по сути) облигаций в общих чертах. Например, на Московской бирже торгуются облигации корпоративные (Газпрома, Вымпелкома и т.д.) и биржевые - не требующие регистрации эмиссии, регистрируются самой биржей на которой торгуются (например, биржевые облигации ООО КБ “Национальный стандарт” или ЗАО “ХОРУС ФИНАНС”); облигации муниципальных образований и облигации субъектов РФ (например, администрации г.Новосибирска, комитета финансов Санкт-Петербурга, Минфина Ярославской области, Правительства Удмуртской Республики и проч.); облигации федерального займа (ОФЗ).

Информацию о торгах облигациями (равно как и другими ценными бумагами) вы можете получить самостоятельно на сайте Московской биржи (самостоятельно задав параметры поиска по виду ценной бумаги и проч.), а так же можете оформить подписку (информация будет приходить с задержкой в 15 минут, существуют мобильные приложения для IOS и Android).

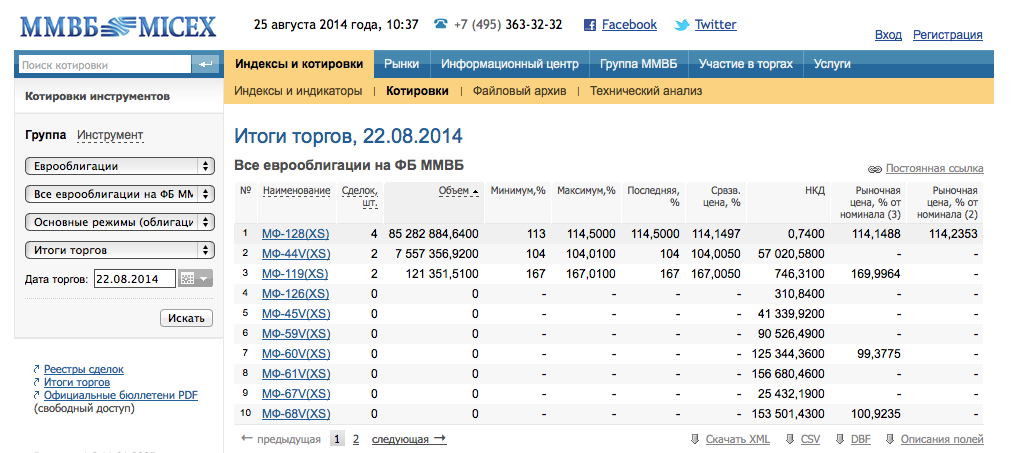

Например, итоги торгов по еврооблигациям на 22 августа выглядели следующим образом:

Справка:

Еврооблигации (также на финансовом сленге «евробонд» — от англ. eurobond) — международные долговые обязательства, выпускаемые заёмщиками (международными организациями, правительствами, местными органами власти, крупными корпорациями, заинтересованными в получении денежных средств на длительный срок — от 1 года до 40 лет (в основном, от 3 до 30 лет)) при получении долгосрочного займа на европейском финансовом рынке в какой-либо евровалюте.

Приставка «евро» в настоящее время — дань традиции, поскольку первые еврооблигации появились в Европе, торговля ими осуществляется в основном там же.

Наиболее распространённый метод размещения — открытая подписка среди неограниченного круга инвесторов. Хотя еврооблигации, как правило, имеют листинг на Лондонской или Люксембургской фондовой бирже, торговля ими производится почти исключительно на внебиржевом (телефонном) рынке. По правилам рынка — лид-менеджер является маркетмейкером на вторичном рынке. Расчёты через две депозитарно-клиринговые системы Euroclear и Clearstream (ранее Cedel). Расчёты по принципу DVP — поставка против платежа. Только в бездокументарной форме.

30 декабря 2011 года Минфин России выпустил письмо по еврооблигациям иностранных эмитентов, созданных российскими банками.

Начиная с 2010 года Республика Беларусь выступает активным эмитентом еврооблигаций.

| Фондовые биржи | Другие биржи |